Bài viết dưới đây có trích dẫn ý kiến của Luật sư Nguyễn Thanh Hà - Chủ tịch công ty luật SBLAW về vấn đề trên, mời quý vị theo dõi.

Tại Dự thảo quy định về cơ chế thử nghiệm có kiểm soát trong lĩnh vực ngân hàng của Ngân hàng Nhà nước đang lấy ý kiến đóng góp từ các cá nhân, cơ quan, tổ chức, đã đưa ra 3 giải pháp fintech được đề xuất trong đó có cho vay ngang hàng (Peer-to-Peer Lending - P2P Lending). Đây được đánh giá "cú hích" pháp lý cho lĩnh vực này.

Phóng viên Tạp chí điện tử Kinh doanh và Phát triển đã có cuộc phỏng vấn, trao đổi với Luật sư Nguyễn Thanh Hà - Chủ tịch Công ty Luật SBLaw để có cái nhìn rõ hơn về mặt pháp lý cũng như nhận định triển vọng của dự thảo này đối với lĩnh vực Fintech nói chung và cho vay ngang hàng (P2P Lending) nói riêng.

PV: Thưa ông, cho vay ngang hàng (P2P Lending) đang được Chính phủ kỳ vọng sẽ là giải pháp để hỗ trợ doanh nghiệp nhỏ và vừa tiếp cận vốn vay một cách nhanh chóng, thuận tiện và hiệu quả. Vậy việc ban hành dự thảo thử nghiệm có phải là một “cú hích” hay một điểm tựa pháp lý cho hoạt động này, thưa ông?

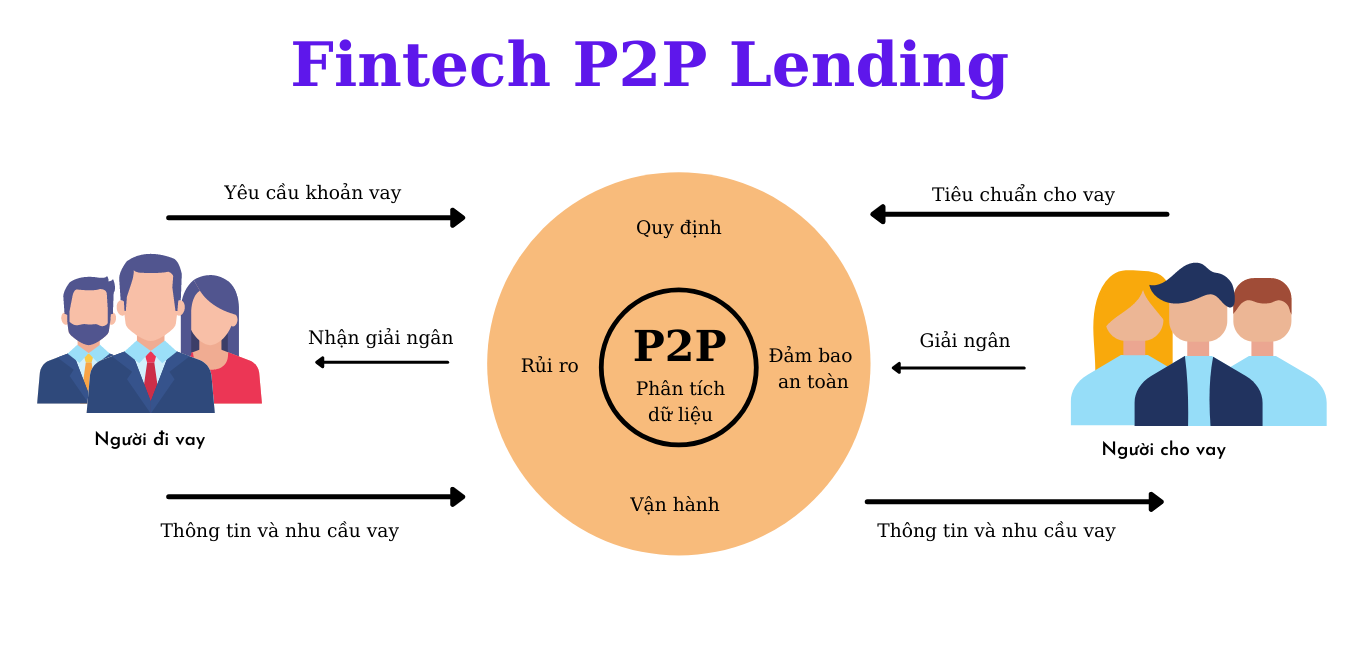

Luật sư Nguyễn Thanh Hà: Việc ban hành dự thảo thử nghiệm này là sự thúc đẩy, điểm tựa pháp lý cho P2P Lending đi vào hoạt động hiệu quả tại Việt Nam. Khung pháp lý giúp tăng cường minh bạch và bảo vệ người vay. Việc ban hành dự thảo thử nghiệm P2P Lending sẽ đặt ra các quy định và tiêu chuẩn cho các nền tảng, xác định rõ ràng quyền và nghĩa vụ của người vay, người cho vay, và nền tảng, đặt ra các yêu cầu về an toàn và minh bạch cho hoạt động P2P Lending nhằm đảm bảo tính minh bạch và bảo vệ quyền lợi của người vay.

Ngoài ra, việc ban hành dự thảo thử nghiệm P2P Lending hỗ trợ kiểm soát rủi ro và đảm bảo ổn định thị trường. Các quy định và tiêu chuẩn được đề ra trong dự thảo sẽ giúp ngăn chặn các hoạt động lừa đảo và bảo vệ người dùng khỏi các rủi ro tiềm ẩn. Việc ban hành dự thảo thử nghiệm P2P Lending sẽ tạo ra một môi trường pháp lý rõ ràng và an toàn hơn cho các doanh nghiệp nhỏ và vừa tham gia vào hoạt động này, cho phép các doanh nghiệp nhỏ và vừa tiếp cận vốn vay một cách nhanh chóng và thuận tiện hơn.

PV: Có nhiều ý kiến cho rằng, P2P Lending sẽ dễ trở thành "sân chơi" cho các doanh nghiệp, tập đoàn lớn. Vậy khi chính sách hay hành lang pháp lý hoàn thiện, liệu có cơ hội nào cho các doanh nghiệp Fintech vừa và nhỏ không, thưa ông?

Luật sư Nguyễn Thanh Hà: Trong bối cảnh chính sách và hành lang pháp lý ngày càng hoàn thiện, các doanh nghiệp Fintech vừa và nhỏ tại Việt Nam vẫn có nhiều cơ hội để phát triển và cạnh tranh trong lĩnh vực P2P Lending. Thực tế, thị trường Fintech Việt Nam đã chứng kiến sự tăng trưởng mạnh mẽ của các công ty khởi nghiệp, với khoảng 70% tổng số công ty Fintech được xem là doanh nghiệp mới. Sự phát triển này được thúc đẩy bởi nhu cầu tài chính đa dạng và sự hỗ trợ của Chính phủ trong việc mở rộng các hình thức thanh toán số. Điều này cho thấy, dù có sự cạnh tranh từ các doanh nghiệp lớn, nhưng với sự linh hoạt và khả năng đổi mới, các doanh nghiệp Fintech nhỏ hơn có thể tận dụng cơ hội để cung cấp dịch vụ tài chính phù hợp với nhu cầu cụ thể của khách hàng.

Ngoài ra, sự hợp tác giữa các công ty Fintech và ngân hàng đã trở thành xu hướng chính, với hơn 90% số lượng công ty Fintech có sự liên kết với ngân hàng. Điều này mở ra cơ hội cho các doanh nghiệp Fintech vừa và nhỏ để hợp tác và tích hợp dịch vụ của mình vào hệ thống ngân hàng hiện có, từ đó mở rộng quy mô và tăng cường khả năng tiếp cận khách hàng. Hơn nữa, việc Nhà nước công bố dự thảo Nghị định quy định về cơ chế thử nghiệm có kiểm soát đối với các công nghệ và sản phẩm mới cũng hứa hẹn sẽ tạo điều kiện thuận lợi hơn cho sự phát triển của các doanh nghiệp Fintech nói chung và các doanh nghiệp Fintech có quy mô vừa và nhỏ nói riêng.

Tóm lại, mặc dù có những lo ngại về việc P2P Lending có thể trở thành “sân chơi” của các doanh nghiệp lớn, nhưng với sự hỗ trợ từ chính sách và hành lang pháp lý, cùng với khả năng đổi mới và sự linh hoạt, các doanh nghiệp Fintech vừa và nhỏ tại Việt Nam vẫn có thể tận dụng được nhiều cơ hội để phát triển và cạnh tranh hiệu quả trong thị trường này. Điều quan trọng là các doanh nghiệp cần nắm bắt xu hướng, đồng thời phát triển các sản phẩm và dịch vụ tài chính đáp ứng nhu cầu đa dạng của khách hàng, đặc biệt là trong bối cảnh kỷ nguyên số đang ngày càng phát triển mạnh mẽ tại Việt Nam.

PV: Trong thời gian chờ đợi dự thảo thử nghiệm và hoàn thiện khung pháp lý cho các giải pháp Fintech nói chung và P2P Lending nói riêng, theo ông, các doanh nghiệp Fintech cần phải chuẩn bị những gì để đón cơ chế mới?

Luật sư Nguyễn Thanh Hà: Trong giai đoạn chờ đợi dự thảo và hoàn thiện khung pháp lý cho các giải pháp Fintech, đặc biệt là P2P Lending, các doanh nghiệp Fintech cần phải chuẩn bị một cách kỹ lưỡng để có thể thích ứng nhanh chóng với cơ chế mới.

Đầu tiên, việc nắm vững các quy định hiện hành và theo dõi sát sao các thay đổi trong dự thảo là cực kỳ quan trọng. Các doanh nghiệp cần phải tham gia vào quá trình đối thoại với các cơ quan quản lý để đóng góp ý kiến và hiểu rõ hơn về hướng dẫn sắp tới.

Tiếp theo, việc xây dựng và củng cố hệ thống quản lý rủi ro là không thể thiếu, đặc biệt là trong lĩnh vực P2P Lending, nơi mà rủi ro tín dụng có thể phát sinh một cách bất ngờ và nhanh chóng. Các doanh nghiệp cần phải đầu tư vào công nghệ để có thể phân tích dữ liệu lớn, từ đó đưa ra các quyết định cho vay thông minh hơn và giảm thiểu rủi ro.

Bên cạnh đó, việc xây dựng một nền tảng công nghệ vững chắc cũng là một yếu tố then chốt. Nền tảng này cần phải đủ linh hoạt để thích ứng với các thay đổi của khung pháp lý mới mà không làm gián đoạn hoạt động kinh doanh. Đồng thời, việc bảo mật thông tin khách hàng cũng cần được ưu tiên hàng đầu, nhất là trong bối cảnh ngày càng có nhiều quy định về bảo vệ dữ liệu cá nhân.

Cuối cùng, việc xây dựng mối quan hệ với khách hàng và đối tác là một phần không thể thiếu trong quá trình chuẩn bị. Các doanh nghiệp Fintech cần phải tạo dựng lòng tin và minh bạch trong mọi giao dịch, đồng thời phát triển các chương trình đào tạo để nâng cao nhận thức về Fintech và P2P Lending cho cả khách hàng và nhân viên của mình. Bằng cách này, khi cơ chế mới được áp dụng, các doanh nghiệp sẽ sẵn sàng để tận dụng cơ hội và đối mặt với thách thức một cách hiệu quả nhất.

PV: Xin cảm ơn ông!

Nguồn: P2P Lending không chỉ là “sân chơi” của các doanh nghiệp lớn (kinhdoanhvaphattrien.vn)

Tham khảo >> Tư vấn tài chính ngân hàng