(ĐTCK) Hoạt động M&A bất động sản có cơ hội nở rộ hơn trong năm 2023 khi các doanh nghiệp buộc phải tái cấu trúc toàn diện, trong đó có việc bán bớt các dự án để đảm bảo ổn định nguồn tài chính.

“Sóng ngầm” M&A bất động sản

Lọt vào tốp cổ phiếu tăng mạnh nhất thị trường chứng khoán năm 2022, động lực giúp cổ phiếu SJC của CTCP Sông Đà 1.01 (UPCoM) tăng trưởng được cho là đến từ sự “thay máu” của doanh nghiệp này, khi các cổ đông cũ liên tục rút vốn và được thay thế bởi một loạt cổ đông mới.

Việc đổi chủ tại SJC làm dấy lên hy vọng trở lại của dự án Tokyo Tower tại ngã tư Tố Hữu - Vạn Phúc (Hà Đông, Hà Nội) do doanh nghiệp này làm chủ đầu tư, từng được biết với cái tên “tai tiếng” Hanoi Landmark 51. Sau khi cất nóc, dự án phải ngừng triển khai do vướng nợ nần, sau đó bị ngân hàng thu giữ. Thời điểm đó, ngân hàng hứa hẹn đảm bảo quyền lợi và nghĩa vụ hợp pháp của người mua nhà. Tuy nhiên, sau hơn 4 năm, hướng xử lý cụ thể vẫn chưa được đưa ra cho tới khi có thông tin về cuộc đổi chủ tại SJC.

Ở phía Nam, nhiều thương vụ M&A cũng âm thầm diễn ra trong 2-3 tháng qua. Chẳng hạn, CTCP Đầu tư Nam Long (mã NLG) công bố hoàn tất thủ tục chuyển nhượng 25% vốn điều lệ của Công ty TNHH Paragon Đại Phước, được thành lập vào năm 2018 để phát triển dự án Khu đô thị Nam Long Đại Phước (quy mô hơn 45 ha tại Đồng Nai).

Sau khi hoàn tất chuyển nhượng, cơ cấu cổ đông của Paragon Đại Phước tại thời điểm cuối tháng 12/2022 gồm Nam Long (75%), CTCP Đầu tư Thái Bình (21,6%) và Công ty TNHH Đầu tư Tân Hiệp (3,4%). Doanh nghiệp này hiện có vốn điều lệ gần 1.678 tỷ đồng.

Tại Đà Nẵng, vào trung tuần tháng 1/2023, CTCP Vina Đại Phước thông báo thay đổi thông tin vốn điều lệ sau khi tập đoàn phát triển bất động sản công nghiệp Trung Quốc China Fortune Land Development (CFLD) chính thức rút toàn bộ vốn, cái tên thay thế được đồn đoán là một doanh nghiệp trong nước.

Vina Đại Phước là chủ đầu tư dự án Hoa Sen Đại Phước (quy mô 200 ha, từng có tên thương mại là Đại Phước Lotus, sau này là SwanBay Đại Phước). Đây là một trong những dự án thành phần thuộc Khu đô thị du lịch sinh thái Đại Phước (quy mô 464 ha, Cù lao Ông Cồn, xã Đại Phước, huyện Nhơn Trạch, tỉnh Đồng Nai) và từng được một số quỹ ngoại đánh giá là “hòn ngọc phía Đông Sài Gòn”.

Năm 2007, DIC Corp (khi đó còn là doanh nghiệp nhà nước) và Quỹ đầu tư VinaCapital (thông qua 2 quỹ thành viên) đã cùng góp vốn thành lập Vina Đại Phước, qua đó triển khai dự án Đại Phước Lotus. Đến năm 2017, nhóm VinaCapital chuyển nhượng lại 70% vốn góp cho China Fortune Land Development, thương vụ có giá trị hơn 65 triệu USD, tương đương 1.480 tỷ đồng. Tại thời điểm nhóm VinaCapital thoái vốn, dự án Đại Phước Lotus đã hoàn thành 332 căn biệt thự đơn lập và song lập, nằm trên phần diện tích 22,4 ha, phần còn lại vẫn trong giai đoạn đầu tư xây dựng và kinh doanh.

Trước đó, trong tháng 12/2022, CTCP Phát triển bất động sản Phát Đạt (mã PDR) đã hoàn tất việc chuyển nhượng cổ phần tại CTCP Địa ốc Hòa Bình, sở hữu dự án 197 Điện Biên Phủ, phường 15, quận Bình Thạnh, TP.HCM. Kế hoạch chuyển nhượng này nằm trong chiến lược tái cơ cấu danh mục đầu tư của Phát Đạt với mục đích tối ưu nguồn lực đầu tư, đảm bảo dòng tiền, tăng khả năng thanh toán nợ vay và tất toán trái phiếu trước hạn.

Tại Quảng Ngãi, trong tuần cuối cùng của năm 2022, UBND tỉnh đã chấp thuận cho Tổng công ty Xây dựng công trình giao thông 5 - CTCP (Cienco5) được chuyển nhượng một phần dự án Khu dân cư Đông Nam, thị trấn Châu Ô, huyện Bình Sơn. Đối tác của Cienco5 trong thương vụ này là CTCP Tư vấn xây dựng Quốc tế Việt Hà. Phần chuyển nhượng là khu CC2, có chức năng là công trình siêu thị, quy mô sử dụng đất 2.525,6 m2 với tổng vốn đầu tư dự kiến 30 tỷ đồng.

Tạo động lực phục hồi

Không tính các thương vụ diễn ra trong những tháng cuối năm 2022, công ty nghiên cứu thị trường Cushman & Wakefield ước tính, giá trị các thương vụ M&A diễn ra trong 9 tháng đầu năm đạt hơn 1,5 tỷ USD - cao nhất trong 5 năm qua. Trong đó, các thương vụ có giá trị giao dịch trên 100 triệu USD chủ yếu thuộc lĩnh vực bất động sản.

Theo luật sư Nguyễn Thanh Hà, Chủ tịch Công ty Luật SBLaw, trong bối cảnh nguồn vốn cạn kiệt, M&A được xem là chiếc “phao cứu sinh” cho doanh nghiệp bất động sản. Điều này giải thích vì sao hoạt động M&A bất động sản trong năm 2022 diễn ra sôi động, bất chấp thị trường chung gặp khó khăn và được dự báo sẽ có những “diễn biến bất ngờ” trong năm 2023.

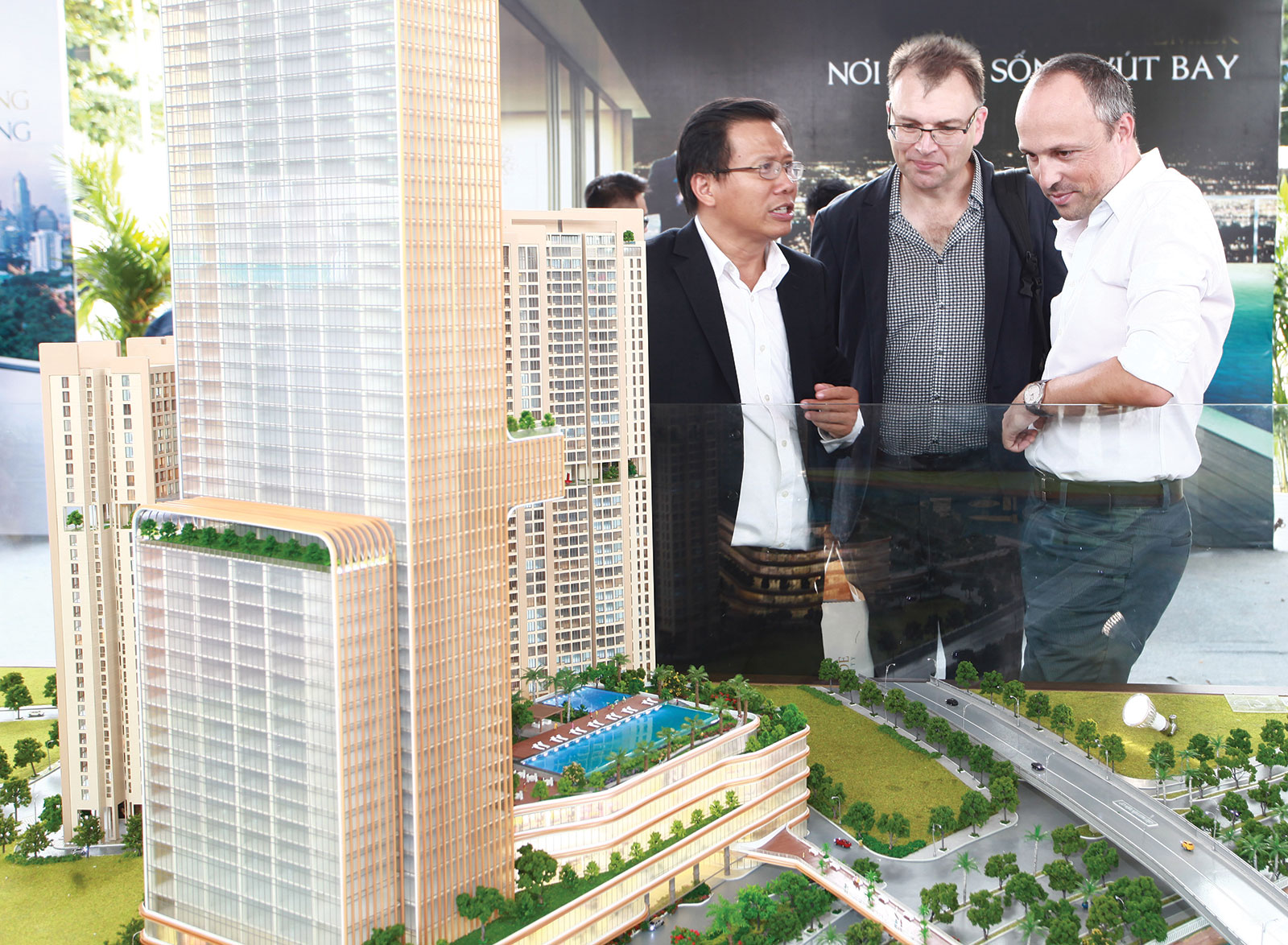

Năm 2022, trong số thương vụ M&A bất động sản nổi bật nhất, nhiều thương vụ có sự xuất hiện của các doanh nghiệp FDI với vai trò là bên nhận chuyển nhượng như Keppel Land mua lại 49% cổ phần của Phú Long tại 3 khu đất ở Hoài Đức, Hà Nội với giá 119 triệu USD; TDC bán dự án Galaxy quy mô 5,6 ha tại Bình Dương cho Gamuda Land với giá 54 triệu USD; Warburg Pincus cam kết đầu tư 250 triệu USD để gia tăng quỹ đất và phát triển các dự án của Novaland; VinaCapital cam kết đầu tư 103 triệu USD vào Hưng Thịnh Land…

M&A dự án sẽ đóng vai trò then chốt trong việc hỗ trợ các nhà phát triển bất động sản trong nước, cũng là “khẩu vị” ưa thích của khối ngoại khi tin tưởng vào tiềm năng tăng trưởng của thị trường.

Việc nhiều doanh nghiệp nước ngoài tiến hành thâu tóm dự án bất động sản trong nước góp phần giúp lĩnh vực bất động sản giữ vững vị trí thứ 2 về thu hút vốn đầu tư FDI với hơn 4,45 tỷ USD trong năm 2022, chiếm hơn 16% tổng vốn đầu tư đăng ký và tăng 1,8 tỷ USD so với năm 2021.

Theo ông Peter Chi Lok Woo, Chủ tịch MAA Capital, năm 2023, việc áp lực lạm phát và lãi suất tăng, suy thoái kinh tế lan rộng trên thế giới… một mặt mang đến nhiều thách thức hơn cho kinh tế Việt Nam, nhưng mặt khác cũng mở ra cơ hội cho hoạt động M&A, đặc biệt trong lĩnh vực bất động sản.

“Sự phát triển của thị trường tài chính, yêu cầu tiếp cận nguồn vốn đa dạng cho các dự án bất động sản… giúp M&A lĩnh vực này sôi động trong những năm gần đây. Dễ nhận thấy, bất động sản luôn nằm trong nhóm ngành có giá trị thương vụ lớn và nhận được sự quan tâm của nhà đầu tư trong và ngoài nước. Trong bối cảnh hiện nay, khơi thông nguồn vốn là yếu tố quan trọng để hồi phục thị trường bất động sản và M&A đang là lựa chọn khả dĩ nhất trong các kênh”, ông Peter Chi Lok Woo nhìn nhận.

Còn ông David Jackson, Tổng giám đốc Colliers Việt Nam cho hay, thị trường bất động sản năm 2022 chứng kiến nhiều hoạt động M&A. Điều này kỳ vọng mang lại lợi ích cho các bên liên quan nhờ tiềm năng phục hồi dự án cao, tiếp thêm năng lượng cho thị trường trong bối cảnh khó khăn. Theo đó, M&A dự án sẽ đóng vai trò then chốt trong việc hỗ trợ các nhà phát triển bất động sản trong nước, cũng là “khẩu vị” ưa thích của khối ngoại khi tin tưởng vào tiềm năng tăng trưởng của thị trường. Bởi vậy, trong năm 2023, hoạt động M&A sẽ tiếp tục được đẩy mạnh và là động lực hồi phục cho thị trường bất động sản.

“Tất nhiên, điều này không có nghĩa là các nhà đầu tư sẽ tham gia M&A một cách dễ dãi, mà ngược lại, còn trở nên thận trọng, quan sát thị trường kỹ càng hơn, nhất là khi kinh tế vĩ mô còn tiềm ẩn nhiều yếu tố bất định như hiện nay”, ông David Jackson lưu ý.

Đồng quan điểm, bà Trang Bùi, Tổng giám đốc Cushman & Wakefield đánh giá, thị trường M&A bất động sản sẽ tiếp tục sôi động và khối ngoại sẽ dẫn dắt thị trường trong năm 2023.

Theo bà Trang Bùi, thời gian tới, các nhà đầu tư cần đánh giá lại và điều chỉnh chiến lược M&A theo hướng linh hoạt nhằm thích ứng với môi trường kinh doanh mới. M&A không chỉ đơn thuần là xu hướng thu gom tài sản tích trữ, mà trở thành giải pháp nâng cao nội lực, tăng sức cạnh tranh đối với các doanh nghiệp. Đồng thời, mục tiêu của các thương vụ cũng dịch chuyển từ “cạnh tranh, đối đầu” sang “đầu tư, hợp tác” nhằm tạo giá trị cộng hưởng cùng phát triển.

“Những nhà đầu tư sử dụng đòn bẩy tài chính nhiều, chủ yếu là vốn vay và phát hành trái phiếu, sẽ gặp khó khăn. Đây là cơ hội cho các nhà đầu tư kiên nhẫn và có chiến lược rõ ràng khi tham gia vào dự án”, bà Trang nhấn mạnh.

Nguồn:https://bds.tinnhanhchungkhoan.vn/bat-dong-san/thi-truong-bat-dong-san-tim-dong-luc-phuc-hoi-tu-ma-315462.html